オプション取引とは、あらかじめ定められた期日(満期日)にあらかじめ定められた価格(権利行使価格)で日経平均を買い付ける、または売り付ける権利を売買する取引です。

また、「買う」権利のことを「コールオプション」、「売る」権利のことを「プットオプション」といいます。

| 買う権利 | コールオプション |

| 売る権利 | プットオプション |

Contents

1. プレミアムは、買い手が払う保険料みたいなもの

オプションの売り手と買い手は満期日までに、オプション市場において買った(買建てた)オプションを売る(転売する)、売った(売建てた)オプションを買う(買戻し)と言う反対売買によって決済することが出来ます。

オプションの買い手は権利を得るために売り手に「プレミアム」と呼ばれるオプション料(=いわば保険のようなものです)を支払い、売り手はこのオプション料を受け取ることになります。

証拠金は売り手のみ必要です。買い手はプレミアムを支払い、証拠金の必要はありません。

証拠金については、第三弾!売り手の解説ページで詳しくご説明しますね!

米国株のオプションの購入単位は100株

日経225オプションの取引単位は指数の1,000倍ですが、米国株オプションの取引単位は100倍になっているため、比較的少額での取引が可能です。

つまり、米国株は100株単位でオプションの取引が可能なのです。

2. オプション取引のイメージ 買い手とは?

大事なのはこの3つです。

| ① | 権利行使価格 | もしもの価格のこと= Strike price |

| ② | 保険料 | プレミアム |

| ③ | 権利行使日 | 保険満了日、満期日 |

オプションを買う場合、2つの権利を買えましたね。

それは、コールオプション(買う権利)と、プットオプション(売る権利)。

コールオプションは上昇保険とも言えます。

つまり、株価が上昇したときに市場価格よりも安く買える保険です。

また、プットオプションは、下落保険です。

株価が下落したときに、市場価格よりも高く売る保険になります。

買い手とは、この上昇保険・下落保険を買う人のことです。

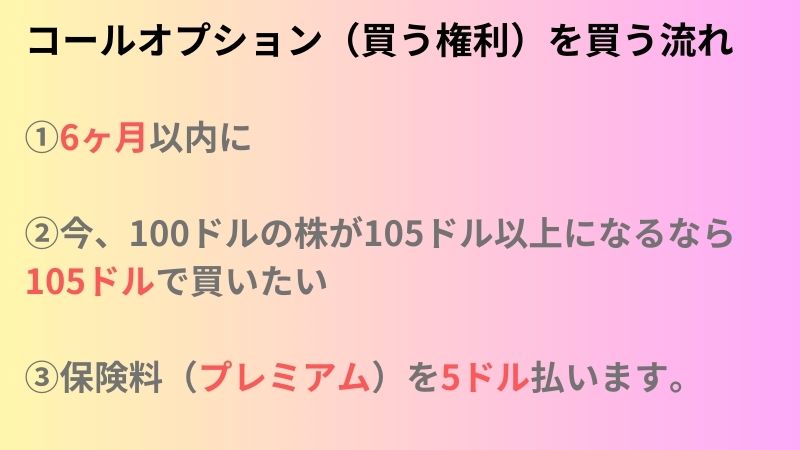

3. コールオプション(買う権利)を買うイメージ

ここで、コールオプション(買う権利)を買う流れを説明します。

今100ドルの株が上昇傾向にあるとします。

そうすると6ヶ月以内に105ドル以上になることを期待して、6ヶ月後に105ドルで買う権利を買います。

この時に支払う保険料のようなものが、プレミアムで、例えば5ドルを支払います。

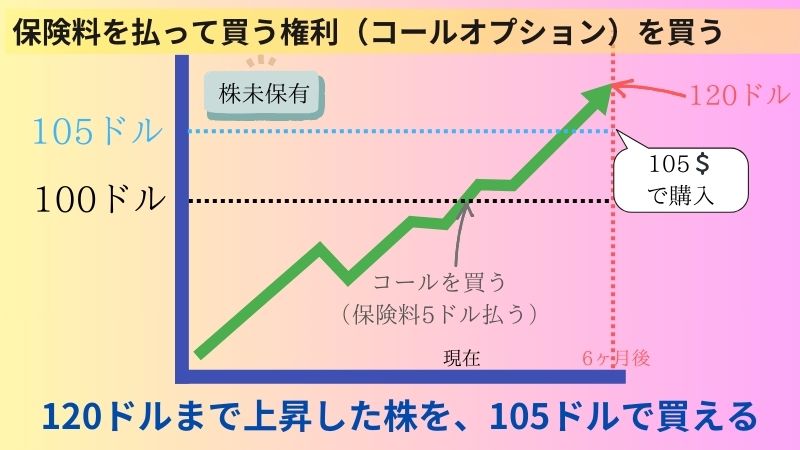

そして6ヶ月後、この株価が120ドルになりました。

その時に、あなたはこの株を105ドルで購入できます。

保険料5ドルを支払っただけで。

つまり、1株あたり【120ドル➖105ドル➖プレミアム5ドル】の、10ドルもお得に買えてしまうのです。

米国株なら最小100株分のオプションを購入しているので、【10ドル✖️100株】で、1000ドルの利益ですね。

日本円で言うと、1ドル150円の場合、15万円の利益になります。

ただし、利益が出るのはあなたが買おうとしている株の価格が上昇傾向にある時だけです。

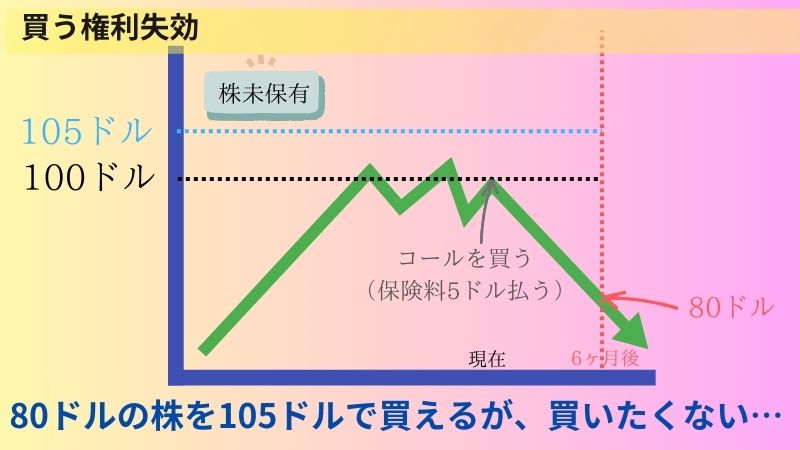

オプション取引にはもちろん、リスクが存在します。

コールオプションの場合は、上昇を見込んで保険をかけているので、株価が下がった時が損失のリスクです。

例えば105ドル以上になると想定していた株が、6ヶ月後に、1株80ドルに下落したとします。

あなたはその株を105ドルで買う権利を持っているわけですが、市場価格で80ドルで売られているものを105ドルで買う意味がありません。

この場合、あなたは105ドルで買うことを諦め、買う権利を放棄します。

つまり、買う権利の失効です。

ただし、あなたが損をするのは、プレミアムの5ドル分だけ。

もし最小単位の100株のオプションを買った場合は、【5ドル✖️100株】の500ドルの損失ですね。

1ドル150円の為替レートだとすると、日本円にして7,500円の損です。

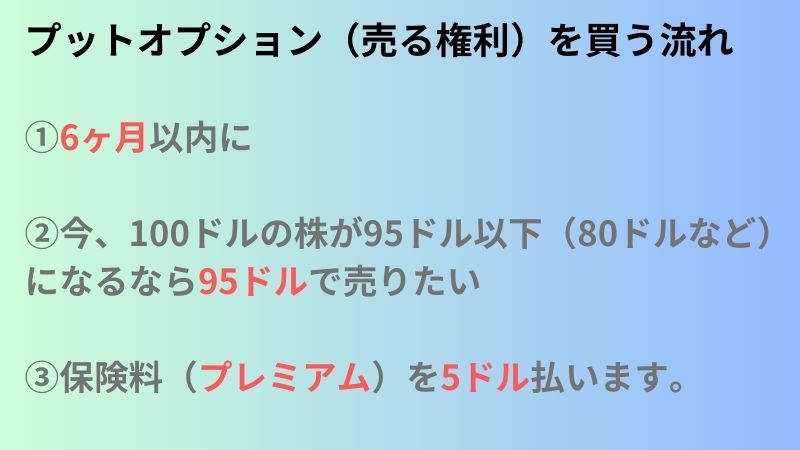

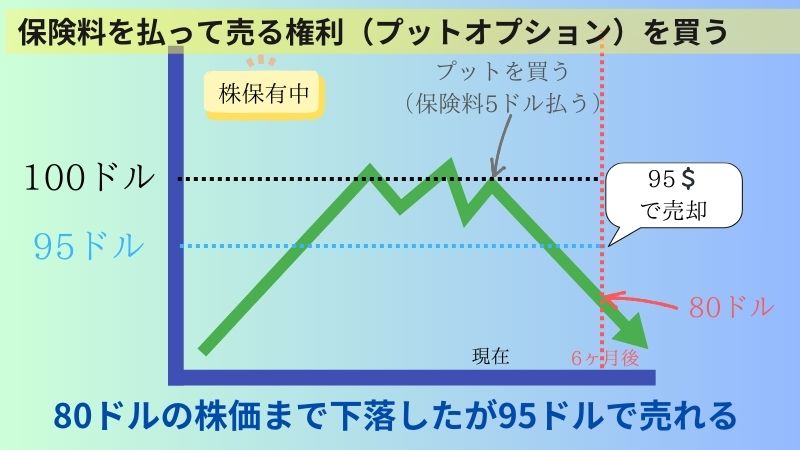

4. プットオプション(売る権利)を買うイメージ

次に、プットオプション(売る権利)を買う流れを説明します。

コールオプションと違うのは、満期日を迎えて株を売るのだから、あなたは100株なら100株の株を保有している必要があると言うことです。

満期日を迎えずにこのオプションを売却する方法は、この後でご説明しますね!

今100ドルの株が下落傾向にあるとします。

そうすると6ヶ月以内に95ドル以下になることを懸念して、6ヶ月後に95ドルで買う権利を買います。

この時に支払う保険料のようなものが、プレミアムで、例えば5ドルを支払います。

そして6ヶ月後、この株価が80ドルになりました。

その時に、あなたはこの株を95ドルで売却できます。

保険料5ドルを支払ったおかげで。

つまり、1株あたり【95ドル➖80ドル➖プレミアム5ドル】の、10ドルもお得に売却できてしまうのです。

米国株なら最小100株分のオプションを購入しているので、【10ドル✖️100株】で、1000ドル分の損失を回避できましたね。

本来なら市場価格が80ドルになっているので【100ドルー80ドル】の20ドル分の損失です。

100株分とすると【20ドル✖️100株】で2000ドルもの損失が出ているのです。

日本円で言うと、1ドル150円の場合、15万円の損失回避になります。

ただし、損失回避の恩恵を受けることができるのは、あなたが売ろうとしている株の価格が下落傾向にある時だけです。

プットオプションの場合は、下落を懸念して保険をかけているので、株価が上がった時には意味をなさなくなります。

例えば80ドル以下になると想定していた株が、6ヶ月後に、1株120ドルに上昇したとします。

あなたはその株を95ドルで売る権利を持っているわけですが、市場価格で120ドルで売られているものを95ドルで売る意味がありません。

この場合、あなたは95ドルで売ることを諦め、売る権利を放棄します。

つまり、売る権利の失効です。

ただし、あなたが損をするのは、プレミアムの5ドル分だけ。

もし最小単位の100株のオプションを買った場合は、【5ドル✖️100株】の500ドルの損失ですね。

1ドル150円の為替レートだとすると、日本円にして7,500円の損です。

5. 買い手の注意事項

ちなみにコールオプションを買う時は株を買う権利なので、満期日を迎えた後は、【105ドル✖️100株=10,500ドル】の現金が必要です。

もし現金がない場合、あなたが持っている他の株を、強制的に売却されるリスクがあります。

そんなの、何百万円と資金があるお金持ちしかオプション取引できないじゃん!

と思われるかもしれません。

ところが、比較的少額でも株のオプション取引で利益を狙うことができるのです。

6.大きな現金がないひとも、少額で大きな利益を狙うことが可能

満期日が来る前に、オプションを他の誰かに高値で売却すると言う方法があります。

例えば120ドルの株を105ドルで買う権利があれば、資金がある人からしたらとても価値があるものです。

例えば、あと1週間後に安く買える権利があれば、最初にあなたが買った保険料よりも高く取引されます。

みんなが欲しがるのです。

株価が10%上がるだけで、プレミアム(保険)価格は2-5倍くらい上がります。

あなたが持っている安く買った保険を、他の誰かに高値で売ってあげるのです。

また、下落保険も同様です。

100ドルの株が80ドルまで下がった時、95ドルで売却する権利を持っていると、それを欲しい人に売れます。

満期日までに、他の誰かに買う権利・売る権利を得るのです。

いずれも、満期日前に売ることがポイントです。

コールオプション(上昇保険)

| STEP1 | 株価上昇前の安いCall(上昇保険)を買う。 |

| STEP2 | 株価上昇後の高いCall(上昇保険)を売る。 |

この、株のオプション取引の売却(転売)を行う方法であれば、現物の10倍の取引も可能です。

例えばオプションを、保険料3ドル(✖️1000株)🟰3000ドルの約45万円で購入したとしましょう。

株価が上昇し、この105ドルで株を買える権利の価値が上がると、保険料も上がります。

保険料は、日々変動しているのです。

それが保険料6ドル(✖️1000株)🟰6000ドルの約90万円になった時にあなたがこの上昇保険を転売した場合、約45万円の利益となるのです。

これはプットオプションでも同様です。

プットオプション(下落保険)

| STEP1 | 株価下落前の安いPut(下落保険)を買う。 |

| STEP2 | 株価上昇後の高いPut(下落保険)を売る。 |

7. 注意すべきポイントと、まとめ

プレミアム(保険料)を全額失いたくない時

必ずロスカット(逆指値注文)入れておく。

コールオプション(上昇保険)の場合は、株価が下がると、買う権利が失効します。

500ドルのプレミアムを購入していた時、その保険料が全部なくなります。もしもの時=株価の上昇が起こらなかったら、保険料が返ってきません。

そのようなケースを避けたい場合、途中で決済することができます。例えば、半分くらい保険料を失ったところで、決済しておくと、全額失うことを避けられます。

満期日までにオプションを売却

購入資金ない場合は、利益であれ損失であれ、満期日までに必ず売却しておくことが大事です。

このように、株のオプション取引は株取引と同様にリスクがありますが、可能な限りリスクを回避しつつ、大きな利益を狙いましょう。